Los recortes presupuestales de 2017 amenazan los programas de desarrollo social: la contracción de los recursos afectará las secretarías de Educación, Salud, Desarrollo Social o Medio Ambiente. Estos efectos negativos se sumarán a la propuesta del Banco de México: la restricción monetaria

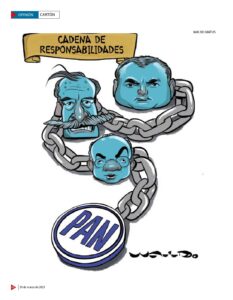

Primero fue Luis Videgaray. Con su paquete de austeridad presupuestal fondo-monetarista iniciado en 2015 –el cual se mantendrá con mano férrea en 2017 y 2018 bajo la supervisión de José Antonio Meade–, el exsecretario de Hacienda y Crédito Público puso en riesgo los compromisos económicos y sociales del gobierno peñista.

El compromiso de crecimiento económico y bienestar social de Enrique Peña Nieto fue sustituido por la reducción del déficit fiscal tradicional (excluye las llamadas “inversiones de alto impacto”), de un estimado de 3 por ciento del producto interno bruto (PIB) en 2016 a otro de 2.4 por ciento en 2017 (de 577.22 mil millones a 494.9 mil millones de pesos), y de 2 por ciento en 2018 (alrededor de unos 430 mil millones de pesos si se considera que el Fondo Monetario Internacional, en su trabajo Mexico 2016 article IV consultation, del 22 de noviembre, estima que el PIB nominal será de 21.5 billones de pesos).

Por la conversión del déficit, que excluye la inversión citada, de 96.7 mil millones en 2016 a un superávit por 12.6 mil millones de pesos en 2017; de -0.5 a 0.1 por ciento del PIB. De acuerdo con la información de la Secretaría de Hacienda, el saldo favorable posiblemente se eleve a 0.4 por ciento del PIB, unos 88 mil millones de pesos.

Por la recuperación del superávit económico primario, se proyecta que éste arroje signo negativo de 114.3 mil millones de pesos en 2016 y uno positivo en 73.8 mil millones en 2017. Respecto del PIB, éste pasaría de -0.6 a 0.4 por ciento. El excedente será empleado para financiar el ascendente pago de intereses de la deuda pública, cuyo monto subirá de 462.9 mil millones a 568.7 mil millones de pesos, en 18.9 por ciento, en términos reales. No sería extraño que en el último año del sexenio supere los 600 mil millones de pesos.

Dado que no se elevarán las tasas impositivas, el ajuste fiscal dependerá de dos factores:

- a) El recorte del gasto programable pagado, que se contraerá en 110 mil millones de pesos, en 6.2 en términos reales en 2017, según datos de Hacienda. El destinado al desarrollo social apenas mejoraría en 0.5 por ciento, aunque una inflación mayor a 3 por ciento prácticamente eliminará esa variación inercial e incluso retrocedería si el nivel de precios es del orden de 4 por ciento, tal y como se señala en la Encuesta de expectativas de analistas de mercados financieros de Banamex, correspondiente al 23 de noviembre pasado. Los que no se salvarán de la contracción de sus recursos son las secretarías de Educación, Salud, Desarrollo Social o Medio Ambiente, y de sus respectivas funciones: la protección ambiental, la vivienda, la salud, la cultura o la educación.

2) La reducción real de la inversión pública física real, en especial en las industrias petrolera y eléctrica, y de los subsidios, en 6.8 por ciento y 72.6 por ciento, respectivamente.

3) El aumento de los precios de los bienes y servicios públicos, en particular el de los energéticos –electricidad, gas, gasolinas–, que en 2017 triplicarán el nivel de la inflación programada de 3 por ciento.

Ese sesgo define la manera en que se espera obtener la “consolidación fiscal”. De hecho, el recorte del gasto programable se inició en 2016, por 124.3 mil millones de pesos; luego 169.4 mil millones de pesos, y para 2017 se ha programado una baja adicional por 70.3 mil millones de pesos. En total, 461 mil millones de pesos.

Como era de esperarse, la ortodoxia fiscal ha repercutido en las metas del crecimiento económico. Lejos quedaron las cuentas alegres asociadas a las reformas estructurales, que proyectaban tasas de 4.9, 5.2 y 5.3 por ciento en 2016, 2017 y 2018, respectivamente. Ni siquiera subsisten las metas revaluadas para 2016 y 2017, cuyos promedios de los rangos definidos por Hacienda eran de 3.1 y 4 por ciento, en cada caso. Ahora impera el descarnado tiempo del “realismo”, como dijeran Meade y Vanessa Rubio, subsecretaria de Hacienda; las tasas de 2.3 por ciento en 2016, 3 por ciento en 2017 y 3.5 en 2018.

Por añadidura, los empleos formales esperados seguirán reduciéndose. Los trabajadores asegurados en el Instituto Mexicano del Seguro Social cayeron de 715 mil en 2014, a 644 mil en 2015 y 629 mil en 2016. Es probable que con los bajos niveles de crecimiento en 2017 y 2018 los empleos nuevos tiendan a declinar.

A los efectos contraccionistas y sociales de la austeridad fiscal, ahora se agrega el turno del Banco de México, con Agustín Carstens a la cabeza: la restricción monetaria.

Terminó el tiempo de las bajas tasas de interés impulsadas por el banco central después del colapso sistémico iniciado en 2008. Su gradual reducción se inició en enero de 2009, cuando el objetivo de la tasa de interés interbancaria bajó de 8.5 a 3 por ciento a principios de junio de 2014, nivel en que se mantuvo hasta mediados de 2015.

Con esa flexibilización monetaria se buscaban varios propósitos: reducir el costo del crédito que, a su vez, contribuiría a reforzar la expansión del gasto público y, por añadidura, el ritmo de crecimiento económico.

A partir de ese momento inició su aumento gradual para llegar a su tasa actual de 5.25 por ciento, nivel que seguirá aumentando más adelante.

Entre las razones empleadas por el banco central para mover su objetivo son los síntomas inflacionarios de la economía, debido a la depreciación de la moneda y la inestabilidad financiera provocada por el triunfo presidencial de Donald Trump. Con su medida pretende contribuir a mantener la estabilidad macroeconómica.

De paso, revaluó a la baja sus pronósticos de crecimiento para este y el siguiente año. De 1.7-2.5 a de 1.8-2.3 por ciento en 2016, y de 1.7-2.5 a 1.8-2.3 por ciento.

El ajuste del Banco de México es ciertamente marginal, aunque contrasta con la decisión de Hacienda, pese a que Agustín Carstens también habló de “realismo”.

Lo que no dijo Carstens es que esas modestas tasas de crecimiento económico reflejan, por un lado, un escaso o nulo beneficio de la reducción de la tasa objetivo promovida por el banco central. Y, por otro, que su aumento, aunque sea gradual, reforzará las tendencias declinantes y recesivas de la economía al encarecer el costo del crédito, efecto que, por cierto, de alguna u otra manera, espera el instituto central, con el objeto de las presiones inflacionarias.

De por sí, el nivel de la inflación registrada hasta noviembre (su tasa anualizada fue de 3.29 por ciento, por lo que podría cerrar cerca de 4 por ciento al cierre del año) tiene azorado a Carstens porque tiende a ubicarse en su nivel máximo esperado (4 por ciento) para este y el siguiente año.

Asimismo, el instituto central habla que su política monetaria ha sido satisfactoria en el cumplimiento de su mandato constitucional: la defensa del valor de la moneda. Pero, ¿puede aceptarse ese argumento cuando los programas de política económica programaban una revaluación anual de la moneda y sólo en lo que va de 2016 ésta se ha depreciado nominalmente en casi 19 por ciento frente al dólar estadunidense, y en 41 por ciento en lo que va del sexenio, con sus consecuentes desestabilizadores sobre las demás variables financieras y el sector real de la economía?

Adicionalmente, la reducción de la tasa objetivo no se reflejó en una caída significativa el costo del crédito bancario. De acuerdo a la Comisión Nacional Bancaria y de Valores, la tasa media implícita nominal de la banca comercial se ha mantenido en el orden de 13 por ciento desde 2013, mostrando una tendencia ascendente en 2016. Los réditos de los créditos al consumo (tarjetas de interés, préstamos personales y otros al consumo) son cercanos al 30 por ciento.

Sin embargo, la otras experiencias, como la de la Unión Europea, Argentina o Brasil, muestran que el endurecimiento monetario tiene efectos perceptibles: el desaliento en la demanda del crédito para el consumo y productivo, dado los altos réditos, el aumento de los riesgos de insolvencia de pagos y de carteras vencidas, con sus problemas para las instituciones bancarias; la recesión y el desempleo.

Así, la austeridad fiscal y la restricción monetaria provocarán problemas en el crecimiento, el empleo, el bienestar, la credibilidad y la estabilidad sociopolítica del sistema. La continuidad del priísmo está en juego.

Marcos Chávez M

Contralínea 517 / del 05 al 11 de Diciembre 2016